Gestion comptable, facturation, frais à l’étranger, dépôt de capital, support client… autant de critères à évaluer pour choisir une banque adaptée à votre statut, à votre activité et à vos ambitions.

Dans cet article, nous vous proposons un comparatif expert des 7 meilleures banques pour freelances, avec une analyse claire, des cas d’usage concrets et des conseils utiles pour faire le bon choix.

En tant que micro-entrepreneur, vous êtes légalement tenu d’utiliser un compte dédié dès lors que votre chiffre d’affaires dépasse 10 000 € pendant deux années consécutives. En société (SASU, EURL, etc.), l’ouverture d’un compte professionnel est obligatoire.

Mais au-delà de la réglementation, une banque spécialisée pour freelances vous permet de :

Séparer efficacement vos finances personnelles et professionnelles

Automatiser votre comptabilité et vos déclarations

Éviter les erreurs ou oublis administratifs

Gagner un temps précieux au quotidien

Qonto est sans doute la solution la plus complète pour les freelances ayant une structure juridique (SASU, EURL) ou des besoins plus avancés. Vous pouvez déposer votre capital en ligne, générer des cartes virtuelles, inviter votre comptable et gérer vos virements de manière fluide.

Pensée pour les professionnels, l’interface est moderne, intuitive et parfaitement adaptée aux besoins d’une activité indépendante en croissance. Qonto vous permet de centraliser vos opérations et de gagner en efficacité au quotidien.

Fonctionnalités

- Dépôt de capital en ligne

- Gestion multi-utilisateurs

- Carte physique et virtuelle

- Tarif : à partir de 9 €/mois

Avantages

- Interface simple et intuitive

- Outils intégrés pour la gestion comptable

- Ouverture de compte rapide, 100 % en ligne

- Dépôt de capital, accès collaboratif, comptable

Inconvénients

- Pas de dépôt d’espèces possible

- Pas d’offre gratuite

Shine, filiale de Société Générale, propose un compte bancaire dédié aux indépendants, avec une interface simplifiée et des fonctionnalités concrètes : création de devis, factures, rappels URSSAF, assistance juridique…

Le tout est complété par un support client réactif 7 jours sur 7, ce qui constitue un véritable avantage pour les freelances débutants ou peu à l’aise avec l’administratif.

Fonctionnalités

- Création de devis et factures

- Rappels cotisation URSSAF

- IBAN français + carte Mastercard

- Tarif : à partir de 3,90 €/mois

Avantages

- Outils de facturation intégrés + support humain

- Sans engagement avec forfaits flexibles

- Interface utilisateur claire et intuitive

Inconvénients

- Encaissement de chèques limité

- Pas de dépôt d’espèces

Hello bank! Pro conjugue la puissance d’un grand groupe bancaire à la flexibilité du digital, un équilibre rare pour les freelances exigeants. Vous gérez vos opérations courantes depuis votre smartphone (virements, encaissements, trésorerie) tout en bénéficiant, lorsque c’est nécessaire, d’un accès direct à un conseiller dédié qui comprend les enjeux de votre métier : achat de matériel, développement à l’international, ou optimisation fiscale.

Contrairement aux néobanques limitées, Hello bank! Pro s’appuie sur toute l’expertise de BNP Paribas : solutions de financement solides, offres d’assurance sur mesure et intégration dans un réseau d’entrepreneurs établis. Un choix rassurant pour les indépendants qui visent une croissance stable, sans sacrifier leur autonomie ni leur agilité au quotidien

Fonctionnalités

- Dépôt de chèques et d’espèces

- Idéal pour les indépendants

- Tarif : 10,90 €/mois

Avantages

- Un compte pro 100 % mobile avec IBAN français

- Dépôt de chèques et d’espèces en agence

- Carte Visa Business incluse

Inconvénients

- Pas de facturation intégrée

- Ouverture de compte complexe

Revolut Business se distingue par sa dimension internationale. Si vous facturez à l’étranger, travaillez en devises ou voyagez souvent, cette solution vous permettra de réduire drastiquement vos frais tout en gardant un contrôle précis sur vos transactions.

L’offre gratuite permet de commencer sans engagement, et les versions payantes donnent accès à des fonctionnalités avancées (sous-comptes, API, intégration comptable).

Ce qui distingue Revolut

- Cartes physiques et virtuelles

- Frais à l’étranger : 0,4 à 2,5 %

- Tarif : Dès 7 €/mois

Avantages

- Ouvrez un compte multidevises en ligne

- Multi-devises, virements SWIFT et SEPA

- Créez des cartes physiques ou virtuelles

- Idéal pour les freelances à l’international

Inconvénients

- Évolution fréquente des tarifs

- Outils comptables limités

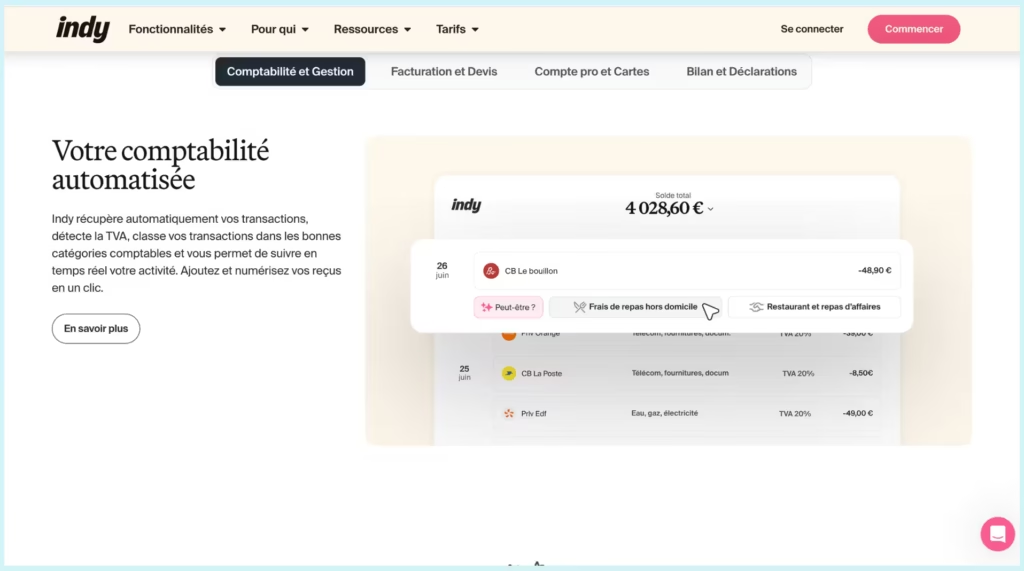

Indy s’adresse aux freelances en micro-entreprise ou exerçant en BNC (professions libérales). Contrairement à de nombreuses néobanques, cette solution propose un compte bancaire gratuit, couplé à un véritable outil de comptabilité automatisée.

Vous pouvez créer vos factures, suivre vos dépenses, catégoriser vos transactions et générer vos déclarations fiscales (URSSAF, impôts, TVA) sans effort.

Fonctionnalités

- Calcul automatisé des charges

- IBAN FR + carte Mastercard gratuite

- Intégration native avec l'URSSAF

- Comptabilité + facturation

- Tarif : 0 € (aucun abonnement)

Avantages

- Comptabilité automatisée et simplifiée

- Un compte pro gratuit avec IBAN français rapide

- Déclarations (URSSAF, TVA, impôts) préremplies

- Facturation intégrée, avec suivi des paiements

Inconvénients

- Peu adaptée si multi-devises

- Pas de dépôt de capital

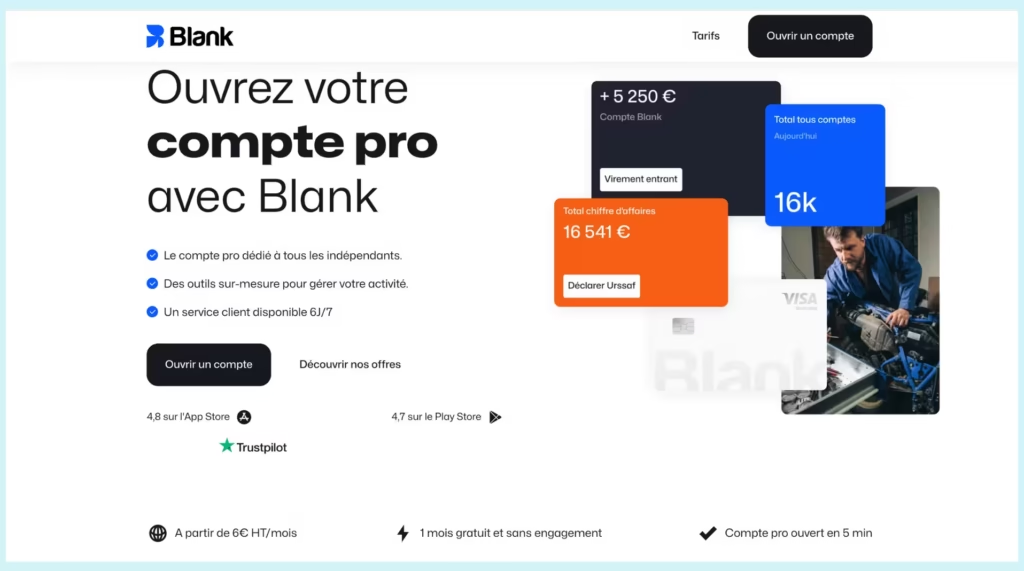

Blank est une néobanque française pensée pour les indépendants qui veulent gagner du temps et éviter les mauvaises surprises. Bien plus qu’un simple compte pro, l’application intègre la facturation automatisée avec calcul de TVA, la séparation immédiate de vos finances personnelles et professionnelles, ainsi qu’un système unique de provision automatique pour vos charges sociales et impôts. Vous anticipez, vous respirez, vous gardez le contrôle.

Tout est centralisé : alertes pour relances d’impayés, rappels administratifs, adaptation à votre statut (auto-entrepreneur, profession libérale, EURL).

Fonctionnalités

- Assistance juridique et fiscale

- Dépôt de capital en ligne

- Tarif : à partir de 6 €/mois

Avantages

- Ouvrez un compte pro en ligne avec IBAN français

- Créez devis et factures en quelques clics

- Recevez des rappels administratifs personnalisés

Inconvénients

- Frais sur paiements à l’étranger

- Pas de plan gratuit

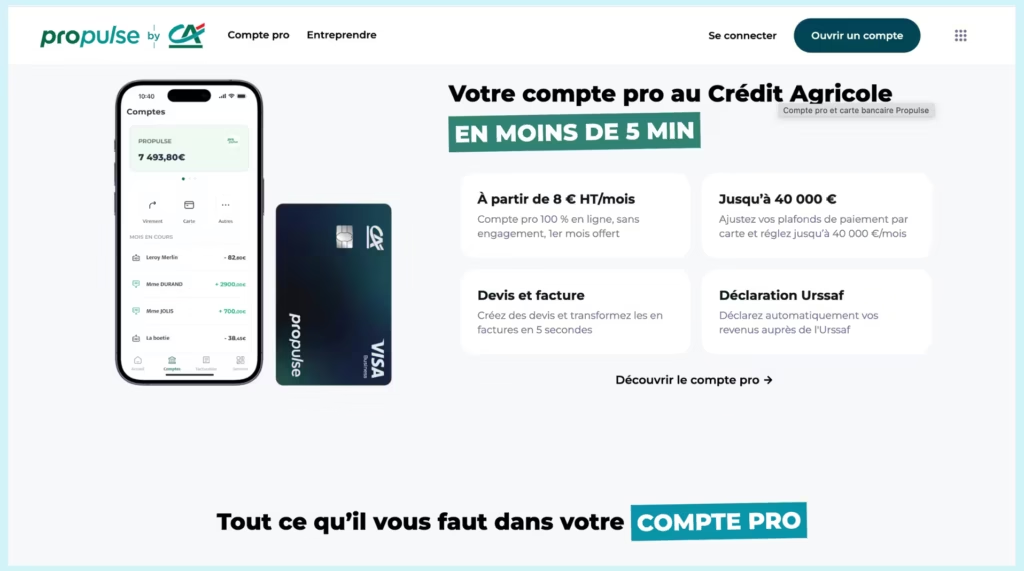

PropulsebyCA est l’offre digitale du Crédit Agricole pour les indépendants et les TPE-PME. Cette solution allie une interface numérique intuitive et la solidité du premier réseau bancaire de proximité en France.

Concrètement pour vous ? Un tableau de bord qui analyse automatiquement votre trésorerie, des solutions de financement débloquées en 48h sans paperasse, et un conseiller dédié qui comprend réellement les enjeux de votre secteur d’activité.

Là où la plupart des néobanques vous laissent seuls face aux défis, PropulsebyCA vous offre un écosystème complet : outils de facturation intégrés, accès privilégié à un réseau d’entrepreneurs, et expertises spécifiques (juridique, fiscale, développement) accessibles en un clic ou sur rendez-vous.

Fonctionnalités

- Ouverture 100 % en ligne

- Carte Mastercard incluse

- Tarif : à partir de 8 €/mois

Avantages

- Ouvrez votre compte pro en quelques minutes

- Tarif compétitif dès 8 €/mois, sans frais cachés

- Conformité réglementaire optimale

Inconvénients

- Fonctionnalités limitées pour TPE

- Pas d'encaissement de chèques

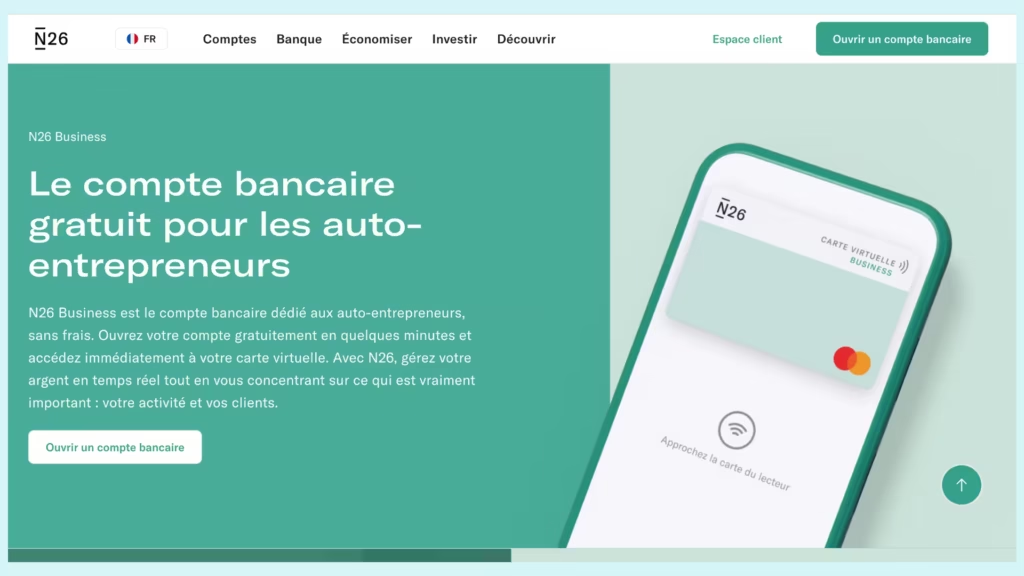

N26 est une banque 100 % mobile qui libère les indépendants des lourdeurs administratives des banques traditionnelles. Présente dans 24 pays européens, elle permet d’ouvrir un compte en moins de 10 minutes, sans rendez-vous ni déplacement. Vous accédez immédiatement à une interface claire, fluide et totalement pensée pour gérer votre activité depuis votre smartphone.

Au quotidien, N26 vous aide à piloter vos finances avec catégorisation automatique des dépenses, espaces dédiés pour vos projets, et notifications en temps réel. À l’étranger, vous bénéficiez de paiements sans frais de change au taux réel, un vrai plus pour les professionnels mobiles. Sa tarification transparente et son approche minimaliste font de N26 une solution idéale pour les freelances qui veulent rester agiles et concentrés sur l’essentiel.

Fonctionnalités

- IBAN allemand (DE)

- Ouverture rapide 100 % mobile

- Tarif : à partir de 0 €

Avantages

- Ouvrez votre compte pro en moins de 10 minutes

- Payez à l’étranger sans frais cachés

- Interface mobile ultra fluide

Inconvénients

- Délai de réponse du service client

- Fonctionnalités pro limitées

Finom est un véritable couteau suisse pour les indépendants qui souhaitent alléger leur gestion quotidienne sans perdre en contrôle. Cette fintech européenne centralise dans une seule application les outils essentiels à votre activité : un compte pro multidevises pensé pour l’international, un système de reconnaissance automatique des notes de frais, et une facturation intégrée avec notifications dès qu’un paiement est reçu.

Pensée aussi pour le travail en équipe, Finom propose une gestion multi-utilisateurs avancée, avec des accès personnalisés selon les rôles. En connectant automatiquement vos transactions à votre logiciel comptable, l’outil vous permet de réduire jusqu’à 80 % le temps consacré à l’administratif, pour vous recentrer sur ce qui compte vraiment : le développement de votre activité.

Fonctionnalités

- Cashback jusqu’à 3 %

- Création de devis et factures

- IBAN FR + carte Mastercard

- Synchro compta QuickBooks..

- Tarif : offre gratuite

Avantages

- Ouvrez un compte pro gratuit en quelques minutes

- Générez vos factures directement depuis l’application

- Bénéficiez jusqu’à 3 % de cashback sur vos dépenses

- Connectez vos outils comptables et gagnez du temps

- Gérez votre activité en multidevises

Inconvénients

- Pas de dépôt de capital

- Plan gratuit limité

Monabanq est une banque en ligne française qui propose des services accessibles, transparents et sans conditions de revenus. Elle s’adresse aussi bien aux particuliers qu’aux auto-entrepreneurs et aux TPE qui recherchent une solution bancaire simple et fiable. L’ouverture de compte se fait entièrement en ligne, avec un accompagnement humain à chaque étape.

Pensée pour ceux qui veulent gérer leur argent en toute autonomie, Monabanq offre une gamme complète de services : carte bancaire, virements, chéquier, interface intuitive et assistance client basée en France. C’est une alternative solide pour les indépendants qui souhaitent une gestion bancaire pro, flexible et sans frais cachés.

Fonctionnalités

- Dépôt d’espèces et chèques

- Cartes Visa au choix

- RC Pro intégrée

- Tarif : dès 9 €/mois

Avantages

- Dépôt de chèques et d'espèces en agence

- Profitez d’une carte Visa Premier incluse

- Ouverture de compte très rapide

Inconvénients

- Réservé aux auto-entrepreneurs)

- Pas d’outils de facturation

Conclusion

En tant que freelance, votre banque doit être un levier de simplification et non une contrainte. Certaines solutions vous feront gagner du temps sur vos déclarations, d’autres vous permettront de mieux gérer vos devis ou d’optimiser vos frais à l’international.

L’essentiel est de choisir celle qui correspond le mieux à votre activité, vos préférences et votre volume de gestion. Heureusement, toutes les banques présentées ici s’ouvrent en ligne, souvent en quelques minutes.

FAQ

Indy (pour la comptabilité) et Blank (pour la gestion administrative) sont les plus complètes.

Indy est 100 % gratuite. Finom propose aussi un plan gratuit avec cashback.

Oui, c’est possible avec Qonto, Shine, Blank ou Hello bank! Pro.

Shine, Blank, Indy et Finom intègrent un module de facturation.

Il vous suffit de fournir une pièce d’identité, un justificatif de domicile et un document attestant votre activité. L’ouverture se fait 100 % en ligne.